Der Schwerpunkt des Risikomanagements mit den Steuerungsstrukturen und definierten Prozessen liegt darin, dass die strategischen Ziele von UNIQA und seinen Tochtergesellschaften erreicht werden.

Die Basis für einen einheitlichen Standard auf unterschiedlichen Unternehmensebenen stellt die Risikomanagementrichtlinie von UNIQA dar. Diese Richtlinie ist vom Group CRO und vom Gesamtvorstand verabschiedet und beschreibt die Mindestanforderungen in Bezug auf Organisationsstruktur und Prozessstruktur. Zudem wird hier auch der Rahmen für alle Risikomanagementprozesse der wichtigsten Risikokategorien festgelegt.

Zusätzlich zur Risikomanagementrichtlinie auf Gruppenebene wird eine solche auch auf Ebene der Tochtergesellschaften erstellt und verabschiedet. Die Risikomanagementrichtlinie auf Ebene der Tochtergesellschaften wurde vom Vorstand der UNIQA Tochtergesellschaften genehmigt und steht im Einklang mit der Risikomanagementrichtlinie von UNIQA.

Dabei soll sichergestellt werden, dass die für UNIQA relevanten Risiken im Vorfeld identifiziert, bewertet und gegebenenfalls proaktiv Maßnahmen zum Risikotransfer oder zur Risikominimierung eingeleitet werden.

Um die Verankerung des Risikomanagements ins Tagesgeschäft sicherzustellen, ist eine intensive Vermittlung der Inhalte und des Nutzens nötig. Deswegen finden seit 2012 sehr umfangreiche Informations- und Ausbildungsmaßnahmen statt, die auch zukünftig fortgesetzt und zielgruppenbezogen erweitert werden.

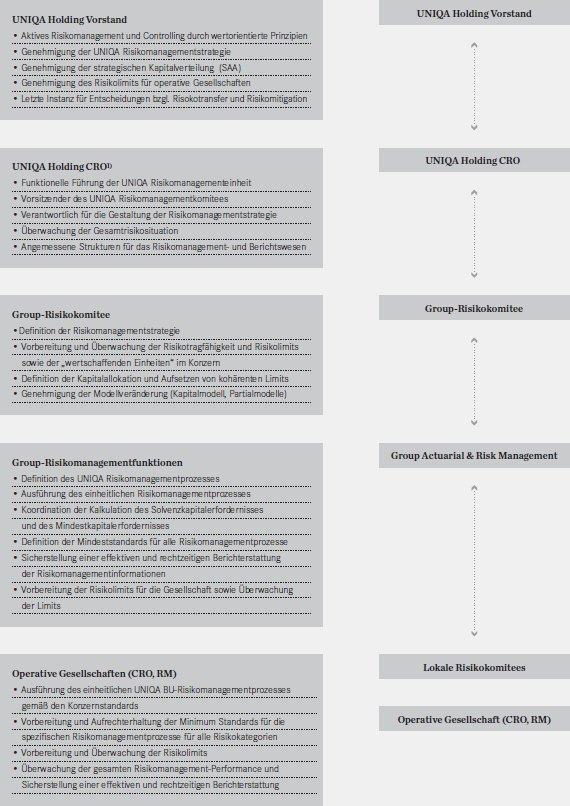

7.2.1. Organisationsstruktur (Governance)

Die detaillierte Ausgestaltung der Prozess- und Organisationsstruktur des Risikomanagements ist in der Risikomanagementrichtlinie von UNIQA festgelegt. Darin werden die Prinzipien des Konzepts „Three lines of defence“ und die klaren Unterscheidungen zwischen den einzelnen „lines of defence“ reflektiert.

First line of defence: Risikomanagement innerhalb der Geschäftstätigkeit

Die Verantwortlichen für die Geschäftstätigkeiten haben ein angemessenes Kontrollumfeld aufzubauen und zu leben, um die Risiken, die in Verbindung zum Geschäft und zu den Prozessen stehen, zu identifizieren und zu überwachen.

Second line of defence: Aufsichtsfunktionen inklusive der Risikomanagementfunktionen

Die Risikomanagementfunktionen und die Aufsichtsfunktionen wie zum Beispiel das Controlling müssen die Geschäftsaktivitäten überwachen, jedoch ohne in die operative Ausübung einzugreifen.

Third line of defence: interne und externe Prüfung

Diese ermöglicht eine unabhängige Überprüfung der Gestaltung und Effektivität des gesamten internen Kontrollsystems, die das Risikomanagement und die Compliance umfasst – zum Beispiel: Interne Revision.

1) Ab 1.Jänner 2015 in Personalunion mit dem CFO

Vorstand und Gruppenfunktionen

Der Vorstand der UNIQA Insurance Group AG ist verantwortlich für die Festlegung der geschäftspolitischen Ziele und einer davon abgeleiteten Risikostrategie. Die zentralen Elemente des Risikomanagementsystems und der damit verbundenen Governance sind in der „UNIQA Group Risk Management Policy“ verankert, die durch den Vorstand abgenommen wurde.

Auf Ebene des Konzernvorstands besteht die Funktion des Chief Risk Officers (CRO)[1]) mit eigenem Ressort. Dadurch wird gewährleistet, dass das Thema Risikomanagement im Vorstand vertreten ist. Der CRO wird speziell für die Risikomanagementaufgaben durch den Bereich „Group Actuarial and Risk Management“ in der Umsetzung und der Erfüllung dieser Aufgaben unterstützt.

Ein zentrales Element in der Risikomanagementorganisation ist das Risikomanagementkomitee von UNIQA, das für die aktuelle Entwicklung sowohl die kurzfristige als auch die langfristige Steuerung des Risikoprofils kontrolliert und entsprechende Maßnahmen setzt. Das Risikomanagementkomitee legt die Risikostrategie fest, überwacht und steuert die Einhaltung der Risikotragfähigkeit sowie -limits und nimmt somit eine zentrale Rolle im Steuerungsprozess des Risikomanagementsystems von UNIQA ein.

Operative Versicherungsgesellschaften

Weiters sind auch in den operativen Versicherungsgesellschaften auf Vorstandsebene die CRO-Funktionen und auf der Ebene darunter die Funktionen des Risikomanagers etabliert. Damit wird ein durchgängiges und einheitliches Risikomanagementsystem in der Gruppe aufgesetzt.

Wie auf Ebene der Gruppe bildet auch in den operativen Versicherungsgesellschaften ein jeweiliges Risikomanagementkomitee ein zentrales Element in der Risikomanagementorganisation. Dieses Komitee ist verantwortlich für die Steuerung des Risikoprofils und die damit verbundene Festlegung und Überwachung von Risikotragfähigkeit und -limits.

Der Aufsichtsrat der UNIQA Insurance Group AG wird in den Aufsichtsratssitzungen über die Risikoberichterstattung umfassend informiert.

7.2.2. Risikomanagementprozess

Der Risikomanagementprozess von UNIQA liefert periodische Informationen zum Risikoprofil und ermöglicht dem Topmanagement, Entscheidungen zur langfristigen Zielerreichung zu treffen.

Der Prozess konzentriert sich auf unternehmensrelevante Risiken und ist für folgende Risikokategorien definiert:

- Versicherungstechnisches Risiko (Schaden- und Unfall-, Kranken- und Lebensversicherung)

- Marktrisiko/Asset-Liability-Management-Risiko (ALM-Risiko)

- Kreditrisiko/Ausfallrisiko

- Liquiditätsrisiko

- Konzentrationsrisiko

- Strategisches Risiko

- Reputationsrisiko

- Operationelles Risiko

- Ansteckungsrisiko (Contagion Risk)

Für diese Risikokategorien werden im Rahmen eines konzernweit standardisierten Risikomanagementprozesses die Risiken von UNIQA und seiner Tochtergesellschaften regelmäßig identifiziert, bewertet und berichtet.

Risikomanagementprozess von UNIQA

Risikoidentifikation

Die Risikoidentifikation ist die Ausgangsbasis des Risikomanagementprozesses, in der alle wesentlichen Risiken systematisch zu erfassen und möglichst detailliert zu beschreiben sind. Um eine möglichst vollständige Risikoidentifikation durchzuführen, werden parallel unterschiedliche Ansätze angewendet und alle Risikokategorien, Tochtergesellschaften, Prozesse und Systeme einbezogen.

Bewertung/Messung

Die Risikokategorie Marktrisiko, die versicherungstechnischen Risiken, das Gegenparteienausfallrisiko und das Konzentrationsrisiko werden im Rahmenwerk von UNIQA mittels quantitativer Verfahren auf Basis des Standardansatzes von Solvency II und des ECM-Ansatzes (Economic Capital Model) bewertet. Weiters werden für die Ergebnisse aus dem Standardansatz Risikotreiber identifiziert, und es wird analysiert, ob die Risikosituation angemessen reflektiert wird (im Einklang mit der unternehmenseigenen Risiko- und Solvabilitätsbeurteilung [ORSA]).Alle anderen Risikokategorien werden durch eigene Gefahrenszenarien quantitativ oder qualitativ bewertet.

Allgemein stellt die Szenarienanalyse (bezogen auf die wirtschaftliche, interne und externe Risikosituation von UNIQA) ein wesentliches Element des Risikomanagementprozesses dar.

Ein Szenario ist ein mögliches internes oder externes Ereignis, das einen kurzfristigen oder mittelfristigen Effekt auf das Konzernergebnis, die Solvenzposition oder die Nachhaltigkeit zukünftiger Ergebnisse verursacht. Das Szenario wird in Bezug auf seine Ausprägung (z.B. Eintritt der Zahlungsunfähigkeit Griechenlands) formuliert und nachfolgend bezüglich seiner finanziellen Wirkung auf UNIQA bewertet. Weiters wird die Eintrittswahrscheinlichkeit des Szenarios beobachtet.

Limits und Frühwarnindikatoren

Im Rahmen des Limit- und Frühwarnsystems werden in laufenden Abständen die Risikotragfähigkeit (die verfügbaren Eigenmittel auf IFRS-Basis, ökonomisches Eigenkapital) und das Kapitalerfordernis auf Basis der Risikosituation ermittelt und der Bedeckungsgrad abgeleitet. Werden kritische Bedeckungsgradschwellwerte erreicht, wird ein genau definierter Prozess in Gang gesetzt, der zum Ziel hat, den Solvenzbedeckungsgrad wieder auf ein unkritisches Niveau zurückzuführen.

Berichterstattung

Nach der detaillierten Risikoanalyse und Überwachung wird quartalsweise für jede operative Gesellschaft sowie für die UNIQA Group ein Bericht zur aktuellen Solvenzlage erstellt sowie ein monatlicher Bericht der größten identifizierten Risiken. Berichte jeder einzelnen UNIQA Tochtergesellschaft und der UNIQA Group selbst haben dieselbe Struktur und geben einen Überblick über die Hauptrisikoindikatoren wie Risikotragfähigkeit, Solvenzerfordernis und Risikoprofil. Weiters sind für die UNIQA Group und für alle Tochtergesellschaften, für die das Solvency II-Berichtswesen verpflichtend ist, das quantitative (in Form der „Quantitative Reporting Templates“) sowie das qualitative (in Form des „Narrativen Berichts“) Berichtswesen implementiert.

7.2.3. Aktivitäten und Ziele aus dem Jahr 2015

Basierend auf der externen und internen Entwicklung haben sich im Jahr 2015 die Aktivitäten an folgenden Schwerpunkten orientiert:

- Vorbereitungsarbeiten zur Umsetzung von Solvency II

- Reduktion der Risiken bedingt durch Niedrigzinsphase

Vorbereitungsarbeiten zur Umsetzung von Solvency II

Solvency II ist ein EU-weites Projekt, dessen Ziel es ist, eine grundlegende Reform der Solvabilitätsvorschriften (Eigenmittelanforderungen) für Versicherungsunternehmen zu erreichen. Es soll das bisher statische System zur Bestimmung der Eigenmittelanforderungen durch ein risikobasiertes System ersetzt werden. Hierbei sollen vor allem auch qualitative Elemente (z.B. internes Risikomanagement) stärker berücksichtigt werden.

Nach Veröffentlichung der Vorbereitungsleitlinien durch die EIOPA im Oktober 2013 und der Umsetzung dieser in das österreichische Versicherungsaufsichtsgesetz (VAG) im Juni 2014 besteht Klarheit über die notwendigen Vorbereitungsarbeiten im Hinblick auf die Inkraftsetzung von Solvency II per 1. Jänner 2016.

Basierend auf diesen Informationen wurden wie in Vorjahren auch 2015 sowohl in der UNIQA Group als auch in den operativen Einheiten konkrete Schritte zur weiteren Vorbereitung gesetzt. Dies hat vor allem Folgendes umfasst:

- Entwicklung von quantitativen Reports (QRTs)

- Entwicklung von narrativen Reports

- Vorbereitungsarbeiten für zukünftiges Berichtswesen allgemein (SFCR, RSR, AFR)

- Weiterentwicklung der unternehmenseigenen Risiko- und Solvabilitäsbeurteilung (ORSA)

- Weiterentwicklung des partiellen internen Modells für das Geschäft der Schaden-/Unfallversicherung

- Weiterentwicklung eines umfassenden Limitwesens

- Erhöhung der Frequenz der Solvenzberechnung

Weiterhin stellt ein umfangreiches Ausbildungsprogramm für das Topmanagement, das Management und die Mitarbeiter in den Schlüsselfunktionen ein zentrales Element für ein funktionierendes konzernweites Risikomanagement-Rahmenwerk dar. Dabei soll ein Verständnis der Ziele und der Auswirkungen des Risikomanagementansatzes im Rahmen einer wertorientierten Steuerung geschaffen werden. Einen hohen Stellenwert besitzt auch die Ausbildung des Aufsichtsrats der UNIQA Insurance Group AG, damit die Mitglieder des Aufsichtsrats bezüglich der laufenden Entwicklungen im Steuerungsansatz (ökonomische Steuerung) informiert sind und diese Entwicklungen bei ihrer Beaufsichtigungstätigkeit berücksichtigen können.

In beiden Fällen stellt die Diskussion über die Nutzung der Informationen aus den Risikokapitalmodellen, insbesondere dem partiellen internen Modell der Schaden-/Unfallversicherung, einen relevanten Punkt dar, um die Verbindung mit dem laufenden Geschäft zu ermöglichen.

Reduktion der Risiken bedingt durch Niedrigzinsphase

Das im Jahr 2015 weiterhin niedrige und volatile Zinsumfeld bedingte insbesondere in der Lebensversicherung weiterhin ein restriktives Vorgehen im Bereich der Neuproduktgestaltung und des Asset-Liability-Managements.

Mittels Konzernrichtlinien wird gewährleistet, dass Produkte vor der Markteinführung einem standardisierten Profitabilitätstest unterzogen werden und im Erwartungswert definierte Mindestmargen erzielen. Als Konsequenz des Zinsumfelds wurde in vielen UNIQA Gesellschaften der garantierte Rechnungszins für neue klassische Lebensversicherungsprodukte weiter reduziert, oftmals auch deutlich unter den jeweils gesetzlich zulässigen Höchstzins.

Als besonderes Beispiel soll hier der Heimatmarkt Österreich erwähnt werden, der nach wie vor durch eine starke Kundennachfrage nach Lebensversicherungsprodukten mit Garantien geprägt ist. Hier wurde mit Jahreswechsel 2015 in den Gesellschaften UNIQA Österreich und Raiffeisen Versicherung unter dem Titel „Klassik Neu“ eine vollständige Überarbeitung der Produkte der klassischen Lebensversicherung vorgenommen. Mit der „Klassik Neu“ werden den Kunden eine 100-prozentige Kapitalgarantie auf die Nettoprämie, hohe Rückkaufswerte von Beginn an sowie variable Zuzahlungen und Behebungen während der Laufzeit geboten. Zudem werden die Kosten und Gebühren aliquot auf die gesamte Laufzeit aufgeteilt und nicht mehr der Prämie, sondern dem Ertrag entnommen. 100 Prozent der Prämie (exkl. Versicherungssteuer) fließen daher direkt in die Veranlagung und führen von Anfang an zu einer wesentlich höheren Sparprämie als bei der herkömmlichen Lebensversicherung. Das Produkt bietet so für den Kunden wesentlich mehr Transparenz und Flexibilität.

Aus Sicht der Unternehmen hat dieses Produktkonzept unter anderem den Vorteil, dass der Rechnungszins mit 0 Prozent festgelegt wird, was insbesondere bei längeren Laufzeiten zu einer Reduktion des Garantiebedarfs führt. Mit dem neuen Produktkonzept wird darüber hinaus auch den künftigen gesetzlichen Anforderungen im Hinblick auf Transparenz und Eigenkapitalerfordernis Rechnung getragen. Das Jahr 2015 hat eindrucksvoll gezeigt, dass der eingeschlagene Weg – wenngleich kontinuierliche Weiterentwicklungen des Produkts durchgeführt werden – sowohl die Bedürfnisse der Kunden abdeckt als auch den Ertragsansprüchen gerecht wird. So wurden im Jahr 2015 am Standort Österreich mehr als 40.000 Polizzen der „Klassik Neu“ verkauft und damit unsere Erwartungen weit erfüllt.

Im Bereich des Asset-Liability-Managements (ALM) wurde der eingeschlagene Weg, den „Duration Gap“ weiter zu reduzieren, also die Laufzeit der Vermögenswerte besser an die Laufzeit der Verbindlichkeiten anzupassen, konsequent fortgesetzt. Die Möglichkeit einer regelmäßigen/unterjährigen Darstellung des Risikoprofils und darauf basierender Limits stellt ein zentrales Element im ALM-Prozess von UNIQA dar. Die Steuerung erfolgt auf Basis von Risikokapitalverbrauch und damit verbundenen Limits, was strategische Entscheidungen auf Basis einer wertorientierten Risiko-Return-Betrachtung ermöglicht.

Neben den erforderlichen Standardprozessen wurde auch im Jahr 2015 der Fokus auf Szenarienanalysen gelegt, insbesondere auf die mögliche Entwicklung des Profils der Verbindlichkeiten in Abhängigkeit von unterschiedlichen Zinssituationen. Hier nimmt die Analyse der Lebensversicherung eine zentrale Rolle ein, da ein durch eine bestimmte Zinsentwicklung geändertes Stornoverhalten der Kunden schwer vorhersehbar ist. Damit verbundene Risiken wurden analysiert und Maßnahmen zur Abfederung gesetzt.